昨日,央行宣布:

将于4月15日和5月15日分别下调存准率0.5%,预计共向市场释放资金约4000亿元。自4月7日起,将金融机构超额存款准备金利率由0.72%下调至0.35%。

什么意思呢?

就是让银行有更多的钱向企业和居民发放贷款,同时鼓励银行把贷款用足、放尽。如果银行没有把贷款放完,而是存在央行(即把超出法定存款准备金率的资金存入央行),就将遭受利息损失——以前存在央行的利息是0.72%,现在则下调为0.35%。

这是自1月6日普遍降准0.5%、3月16日定向降准0.5%-1%后,今年以来第三定向降准,三次降准共计释放资金约1.75万亿元。

在疫情冲击下,国内信贷宽松正在加速。

面对愈演愈烈的信贷放水,普通人如何抓住这轮信贷政策的红利呢?今天我们就以一个案例来分析下。

01

案例

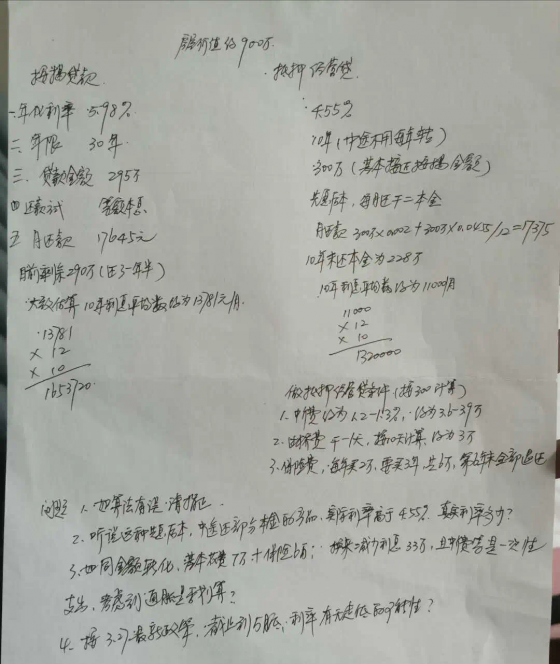

趁当下利率降低,有粉丝就想把以前的高利率按揭房贷转换成经营贷,并把二者对比明细列出,问我是否合适。具体见下图:

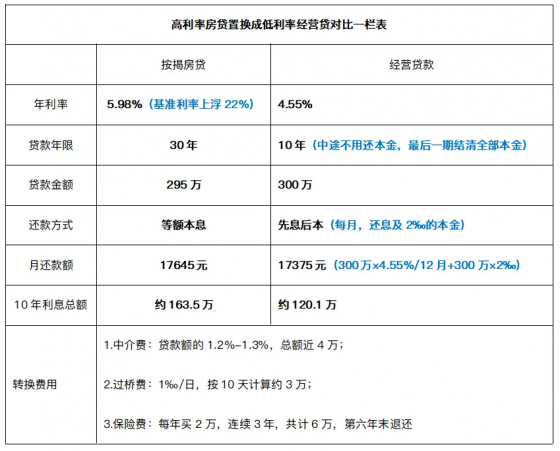

为了看得更清楚,我大致规整了如下表格:

问:

一、经营贷利率是否真实?

二、贷款置换是否合适?

02

解析

第一个问题:

记住一点:凡是银行的正式合同中,写明是贷款利息的就是资金的真实成本;若写的是贷款费用,真实成本大概是费用的两倍。

如信用卡分期月费率为0.7%,它的资金成本不是8.4%(0.7%/月×12月),而是16%左右(8.4%/年×2倍)。

若想详细了解,请参阅之前的文章《剁手党们看过来:信用卡/花呗/白条分期的真实费率是多少?》和《利息幻觉:你以为的贵或便宜,其实是…错误的》。

所以该案例中先息后本的经营贷,4.55%就是资金的真实成本。

但月还款额有点错误。因为每月要还总本金的千分之二,所以在下个月计算利息时,应把已还的本金去掉。即:

第一个月:17375元(300万×4.55%/12月+300万×2‰)

第二个月:17352.25元[(300万-6000元)×4.55%/12月+300万×2‰)]

第三个月:17329.5元[(300万-6000元-6000元)×4.55%/12月+300万×2‰)]

……

即下一期要比上一期少还22.75元,因为本金少使用了千分之二、即6000元,所以利息也就少支付22.75元。

其实这个经营贷的还款方式,就是等额本金房贷的还款方式——每月还的本金一样,下一期比上一期少还固定的金额(其实就是利息)。

第二个问题:

若转换成经营贷,十年期间共能节省多少利息呢?

其实是可以精确算出来的,但那样比较并不科学。同样100万房贷、贷款30年、利率4.9%情况下,等额本息要比等额本金多支付超17万的利息,并由此得出等额本金比等额本息更划算,是错误的结论——等额本息支付的利息多,是因为使用的资金更多、使用的时间更长。

贷款买房怎么选择还款方式?30年等额本息!这因与本文无关,我们这里不再赘述。

因为案例中的房贷和经营贷都是真实利息,节省的利息也显而易见,就是1.43%(5.98%-4.55%)。节省的金额大概是多少呢?每年约4.29万(300万×1.43%)、十年就是约43万。

转换是否划算,主要考虑成本和收益。

转换成本是多少呢?就是上面列出的中介费和过桥资金费用,二者合计约7万块。

6万元的保险费因会返还,损失的只是投资收益(准确的说应是机会成本,但机会成本几乎都不能实现,所以大多情况下只能作为一个指导理念)——无风险的投资收益就是银行存款,暂按3%计算好了,6年共损失9000元(2万×3%/年×6年+2万×3%/年×5年+2万×3%/年×4年)。

转换的成本约8万元,收益却是近40万,整体来说这种转换是划算的。

但是,其他一些不好用钱衡量的成本也要考虑进去:

1.十年期限来看,收益远大于成本,但成本主要是第一年产生,如7万元的中介费和过桥费。相当于前两年没有收益,第一年还要先贴成本(也包括保险成本),会造成一定的资金压力(也看到对谁了,对有些人来说,先贴个3万、10万的也不构成压力)。

2.政策的风险。经营贷的合规用途应是用于企业经营,而案例中的用途却是用于贷款置换,不一定合规,存在银行要求提前还款的小概率可能。

3.经营贷十年到期后,需要一次性结清尾款约230万,相当于把应在20年内还的本金一次性提前还了,会造成筹集一笔大额资金的压力。这就需要提前筹划。

当然,我们也有一些不好用钱衡量的收益:经过这种贷款置换,学到了贷款的知识、统筹的方法、实操中的技巧……不仅对我们的人生体验、经历有益,对我们再做其他事情也大有帮助。

为什么会出现信贷的政策红利呢?我们是如何预判到的呢?

03

红利

现在确实是经营贷的政策红利期。

1.成本更低。经营贷的利率竟然低至4.55%,别说消费贷(一般在8%以上)了、居然比按揭房贷的利率(一般在6%左右)还低,这在以前是从来没有过的。

2.额度更高。同样是一套价值1000万的房子,如果做抵押消费贷最多只能贷出100万、个别地区是150万,可如果做抵押经营贷最高就可以贷70%、即700万,信贷资源充分利用、没有任何浪费闲置。

为什么经营贷的利率这么低呢?难道是银行在赔本赚吆喝吗?

因为这些资金来自央行。央行向银行提供了更低成本的资金、这也就保证了银行同样有息差可赚。

我在2月和3月破竹APP平台直播时,就已预判到经营贷红利的到来,预判的依据来自于政府文件、央行领导的讲话或答记者问。

下面捡出几条以作分析,也给大家分享预判的技巧方法。

原话:

6月底前,对地方法人银行新发放不高于贷款市场报价利率加50个基点的普惠型小微企业贷款,允许等额申请再贷款资金。

地方性银行就是业务范围在一省之内的银行,如晋商银行、中原银行等。

目前1年期LPR数值为4.05%、5年期LPR数值为4.75%,50个基点就是0.5%。

只要向个体户/小微企业发放的5年期以内的贷款利率不超过4.55%、5年期以上的贷款利率不超过5.25%,银行(实际操作过程中,也包括全国性银行)就可以把这些资产(对贷款企业来说是负债、对银行来说就是资产)抵质押给央行申请再贷款,且是等额的——银行放贷出去10个亿、就能向央行申请同样10个亿的资金。

从央行获得的资金利息是多少呢?可以参考7天/14天逆回购利率,也就是2.4%左右,此时银行对外放贷就有近2%的息差。

案例中4.55%利率的经营贷就是这种政策红利的体现。

原话:

今年我们将重点从增量、降价、提质和扩面四个方面来着手来做好小微企业的金融服务。

增量,一个是贷款总额,另一个是总户数。即向中小微企业贷款的总金额要保持上涨,另一个是申请贷款的小微企业总户数也要保持上涨。降价主要是贷款的利率要下降。

提质,主要是增加信用贷款比例以及中长期贷款比例。目前的经营贷主要是以抵押贷为主,以后对那些真实经营、有纳税记录的企业,可以根据纳税额申请信用贷。之前的经营贷,多是1年期贷款,现在及以后会增加更长的贷款期限,如3年、5年、10年、甚至20年,案例中10年期贷款也是这种政策红利的体现。

扩面,就是让新增贷款更多的投向首次从银行获得贷款的小微企业,专业的说法是提高首贷率——企业首次贷款的比例。

这四点内容,就是鼓励甚至“逼迫”银行多向小微企业贷款、多向之前没有贷过款的小微企业贷款。

通过以上“原话”内容,就可以预判出今年必有一波经营贷的政策红利,红利窗口期就在6月底之前。

随着疫情在全球的扩散,国内经济或许会备受挤压,6月底之后会不会有更宽松的信贷红利呢?

也许会、也许不会,这要看疫情对经济的冲击有多大了,但6月底前的信贷红利却是可见的、能把控的。

做企业有贷款需要的、想创业急需资金的、有高利率贷款想置换的…请把握住这次政策红利的窗口期。

来源:米筐投资