(来源:深圳晚报)

由于疫情影响,延迟近一个月的2019年个人所得税年度汇算,终于开始了!

微博上、朋友圈里,很多网友都去试了,结果如何呢?

有人退了3600!

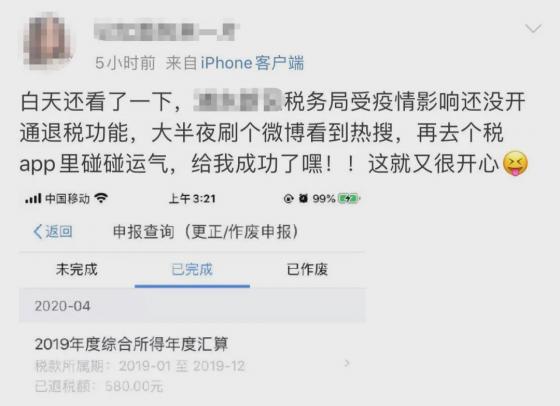

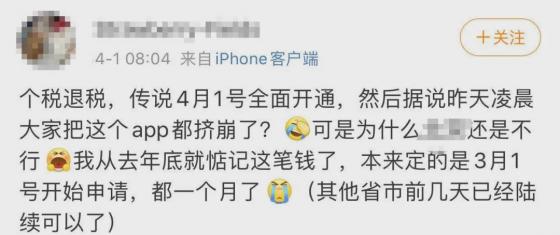

有人深夜成功!

也有人体会了App凌晨被挤爆……

还有人昨日率先体验了这项新政策

为什么退税金额会有差别?

年度汇算究竟怎么操作?

小编来告诉你

这些情况必须进行汇算

为什么要进行年度汇算?

新个税法实施之后,单位每月代扣的个税只是预缴,有可能多缴,也有可能少缴,一年终了要算总账,再多退少补。

哪些情况需要年度汇算?

2019年多缴个税且申请退税

2019年综合所得收入超过12万元且需要补税金额在400元以上

所谓综合所得,包括4类收入,分别是工资薪金、劳务报酬、稿酬、特许权使用费,其他收入如利息、股息、红利所得和财产租赁、财产转让、偶然所得等,不需要年度汇算。

以下三种情况不需要进行年度汇算:

需要补税但综合所得年收入不超过12万元的;

年度汇算需补税金额不超过400元的;

已预缴税额与年度应纳税额一致或不申请年度汇算退税的。

专家建议:为了不因漏税影响个人征信,建议每个纳税人都进行年度汇算,在“个人所得税”App上进行操作,几分钟就能知道要不要退补个税。实际上,哪怕你年收入不到6万元,也可能产生退税,这是新个税法的福利。

简单几步完成汇算

汇算先做好这几项准备

将“个人所得税”App升级最新版

登录并完善个人信息

特别是实名认证、任职受雇信息

打开“个人所得税”App

进入“综合所得年度汇算”

然后选择填报方式

专家建议:

由单位代扣个税的工薪族建议选“使用已申报数据填写”,这样不必再一一填写各项涉税信息;

2019年换过工作、当年入职或自由职业者,则要选“自行填写”方式,逐项填报各项收入和扣除。

比如:“使用已申报数据填写”:界面列出纳税人的各项收入及费用、免税收入和税前扣除项目,逐项对照是否准确,如有遗漏,点击相应项目可以进行修改。

专项附加扣除非常重要

纳税人有子女教育、继续教育、赡养老人、房贷、租房、大病支出等6项支出的,可以在税前收入中扣除(房租和房贷二选一)。如果此前忘记申报,年度汇算还可以补报,这是最后的减税机会。

其中大病支出只能在年度汇算时申报,本人、配偶及子女在2019年发生的医疗费用支出,扣除基本医保报销后个人负担(指医保目录范围内的自付部分)累计超过15000元的部分,在80000元限额内据实扣除。

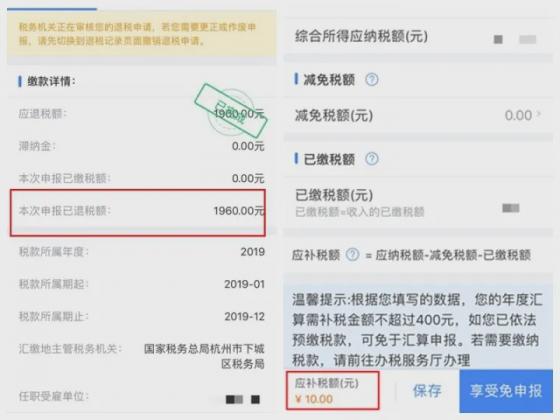

以上项目都确认后,点击下一步,就能看到汇算结果,应补税额(包括0)、应退税额。

应补税额不超过400元的,显示“享受免申报”,点击确定即可;超过400元的,按提示填写补税方式。

看到“应退税额”的纳税人,恭喜你,填写接收账户,就能拿到一笔退税。

为何有人补税,有人退税?

产生补税或退税的情形有很多种,大致可以分为以下几类。

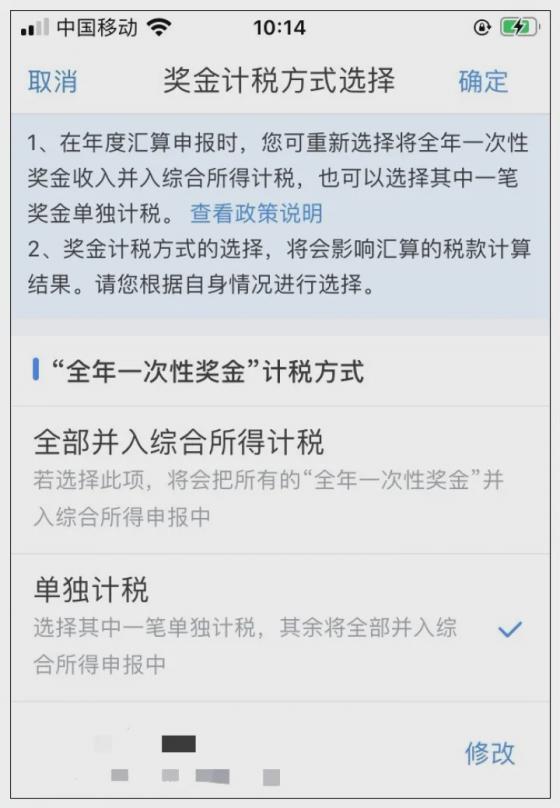

一种是年终奖单独或合并计税,导致汇算结果不一致。

以祝先生为例,2019年工资薪金总额240000元,年终奖36000元。如果年终奖单独计税,年终奖需缴税1080元,汇算结果应补税10元;如果将年终奖合并计税,则需补缴4555元。显然将年终奖单独计税更划算。

年终奖具体选哪种方式计税,纳税人不妨自己对比一下,在收入中的工资薪金界面可以更改选择。

第二种情况是各月收入极不均衡,比如上半年收入特别高,下半年收入特别低,有可能产生退税。

第三种情况是补充申报专项附加扣除,也可能产生退税。

第四种情况是有多项收入。比如除了工资薪金,还从其他单位取得过劳务报酬、稿酬、特许权使用费等收入,这些收入不管有没有预缴个税,汇算时都可能产生退税或补税。

在“个人所得税”App首页的“收入纳税明细”可以查看有没有从外单位取得的收入,如有,在填报时增加即可。

第五种情况,也是最大的惊喜,年收入不足6万元但已经预缴了税款的纳税人,由于未达到起征额,他们可以全额退税。

温馨提示:所有涉税信息一定要如实填写,税务部门会进行抽查,查实虚假申报的,纳税人将受到多部门联合惩戒。一下子搞不清楚的纳税人,也不用着急,2020年6月30日之前都可以汇算。