在推动内需扩大和消费增长的背景下,消费金融机构正在加速补充融资!9月10日,中原消金再次成功获批60亿元的ABS注册额度(资产支持证券)。加上之前已经成功发行的约110亿元的资产证券化产品,中原消金已经累计获得了170亿元的ABS额度。

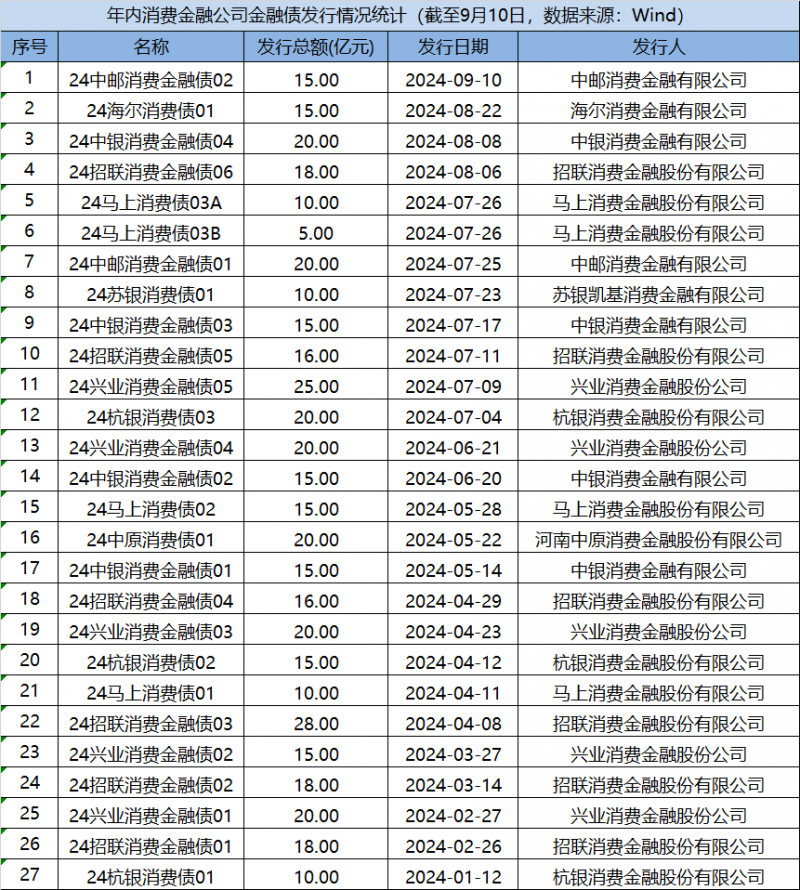

去年以来,实力较强的消费金融机构凭借发行ABS与金融债,加速融资。仅以今年为例,截至9月10日,中原消金、马上消费金融等5家机构完成发行ABS合计106.76亿元;在门槛更高的金融债方面,中原消金、招联消费金融等9家机构合计发行444亿元,发行规模和发单量均创下历史新高。

业内人士表示,消费金融机构加速金融债、ABS等标准化融资,将有效优化融资结构、降低融资成本、增强资金实力,提高市场竞争力,在提振消费、扩大内需过程中发挥更大效能。

中原消金累计获批170亿ABS额度,居行业第四

9月10日,中原消金收到中国人民银行签发的注册行政许可批文,接受该公司注册“鼎柚”系列个人消费贷款资产支持证券,注册额度60亿元,受托机构及发行人是华能贵诚信托有限公司。本期ABS采用储架方式发行,需自获准注册之日两年内,分4~5期发行完毕。

记者注意到,中原消金于2021年1月获批发行ABS,成为当年首家、全国第14家获得ABS资格的消费金融持牌机构。2022年7月,中原消金首单ABS成功发行。截至目前,中原消金已顺利发行了8期ABS,规模合计109.53亿元,突破百亿关口,发行规模仅次于捷信消费金融、马上消费金融、兴业消费金融,位居行业第4位。

历年来消费金融公司ABS发行情况统计(数据来源:Wind)

除了发行ABS,中原消金还拿到了门槛更高的——金融债发行“入场券”,打开了新的融资渠道。今年5月23日,中原消金成功发行了首期20亿元金融债券,票面利率2.65%,成为国内第七家发行金融债的消费金融公司。此次发行也得到了市场的广泛关注和认可,投资者认购踊跃,触发超额增发权行使条件,增发规模5亿元。

消费金融机构开启融资竞速,金融债、ABS受追捧

中央金融工作会议明确提出,坚定不移走中国特色金融发展之路,推动我国金融高质量发展,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。消费金融作为数字金融、普惠金融的具体表现形式,更受到国家政策的支持。2023年底,国家金融监督管理总局党委召开扩大会议传达学习中央经济工作会议精神,明确提出要“加快发展消费金融”。

在此背景下,如何增强资金实力,提升抗风险能力,提高发展质量,突出消费信贷功能,更好满足人民群众多样化的金融需求,成为持牌消费金融机构的“必答题”。优化融资结构变得尤为迫切。

长期以来,消费金融公司资金来源依赖于自有资本金、股东存款、同业借款、银团贷款。在利率持续下行的当下,此类传统融资模式为机构持续发展带来较大压力,并由此限制了消费金融公司“扩内需、促消费”功能的发挥。

为提升消费信贷覆盖面,促进金融服务扩大内需,有效提高居民消费能力和促进消费升级,2023年8月央行出台政策,提出要大力支持消费金融公司发行金融债券和信贷资产支持证券,积极开发特色消费信贷产品,满足居民消费升级需求。央行此番定调,为暂停两年的消费金融机构金融债发行重新“开闸”。

同年11月,国家金融监督管理总局《非银行金融机构行政许可事项实施办法》实施,简化消费金融公司债券发行程序,将消费金融公司发行非资本类债券由审批制改为事后报告制。

系列政策的助推,也为ABS的发行添了一把火。据Wind统计,2023年,国内消费金融公司共发行18笔ABS,规模合计251.41亿元,发行规模和发单量均创下历史新高;今年以来,已有中原消金、马上消费金融、海尔消费金融、杭银消费金融、南银法巴消费金融等5家顺利发行ABS,合计7期106.76亿元。

在金融债方面,今年截至9月10日,招联消费金融、兴业消费金融、中银消费金融、杭银消费金融、中原消金、马上消费金融等9家消费金融公司已累计发行27笔,规模合计444亿元,创下历史新高。

“相比其他融资渠道,金融债和ABS等一般在到期前不会提前偿还,因此可以提供更加稳定的资金来源,便于消费金融机构做长远经营战略。”中央财经大学中国互联网经济研究院副院长欧阳日辉表示。

在中南财经政法大学金融学院教授徐晟看来,通过发行ABS、金融债券等融资方式,锁定长期限、低成本资金,可以进一步降低消费金融公司的融资成本,增厚资金实力,提升稳健发展能力,也为消费金融公司在提振消费、扩大内需进程中担当和作为打开了空间。

发行金融债、ABS有门槛,如何补充资本金是下步关键

发行金融债、ABS虽深受行业青睐,但同样也面临较高的准入门槛。能否拿到金融债及ABS“入场券”,已成为检验消费金融公司发展实力的重要指标。

“在目前宏观政策加码提振消费的背景下,消费金融公司作为专营消费信贷的金融机构,将发挥更加积极的作用。金融债券对消费金融公司来说是一种融资成本比较低的工具,但它对消费金融公司的资质要求更高,目前只有少数几家头部消费金融公司有成功发行记录。”招联首席研究员董希淼告诉记者。

发行ABS同样有准入门槛。根据2024年3月公布的《消费金融公司管理办法》,只有经营状况良好、符合条件的消费金融公司,方可向国家金融监督管理总局及其派出机构申请资产证券化业务等。

据Wind统计,已开业的31家消费金融公司中,仅有马上消费金融、兴业消费金融、中原消金等13家发行过ABS,仅有招联消费金融、中银消费金融、中原消金等9家发行了金融债。

不过,消费金融机构加大消费领域信贷投放,向中低收入客群提供适当、有效、可负担的消费金融服务和产品,不但需要资金,更需要实打实的注册资本金。

“目前在消费金融公司资本补充方面,对股东资格、持股比例等约束比较多。金融债券、信贷资产支持证券解决了资金问题,但没有解决资本问题。所以怎么来补充资本其实更值得关注,是下一步要解决的重要问题。”董希淼表示。

董希淼提出,应鼓励优秀的消费金融公司发行二级资本债券以增强资本,推动消费金融公司提升资本实力,进一步提高服务能力,以更大的力度促进消费和扩大内需。同时,他呼吁金融管理部门在补充资本、创新产品、科技输出等方面提供更多的支持政策,以更大的力度支持消费金融公司的良性创新和高质量发展。